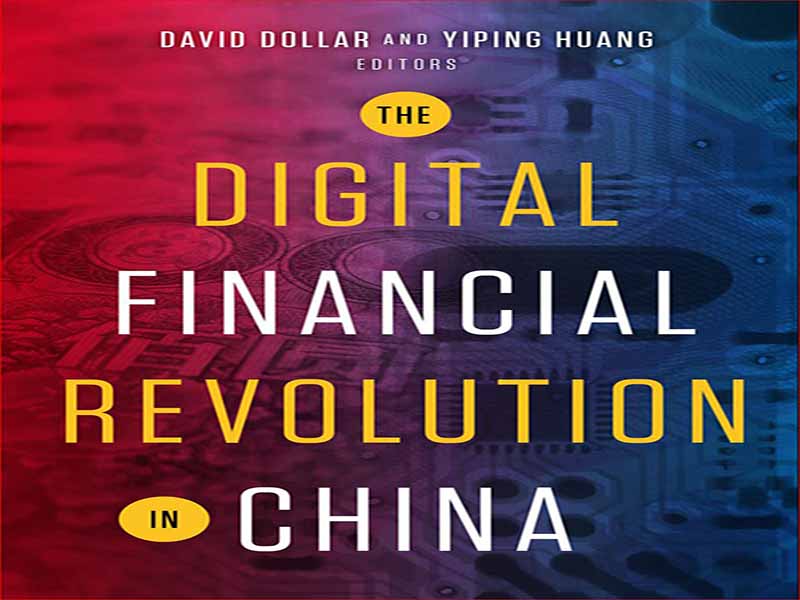

- عنوان: THE DIGITAL FINANCIAL REVOLUTION IN CHINA

- نویسنده: DAVID DOLLAR

- حوزه: عصر دیجیتال

- سال انتشار: 2022

- تعداد صفحه: 342

- زبان اصلی: انگلیسی

- نوع فایل: pdf

- حجم فایل: 4.60 مگابایت

در عصر 3 نوامبر 2020، حدود سی و شش ساعت قبل از عرضه اولیه عمومی برنامه ریزی شده غول مالی دیجیتال Ant Group (IPO)، بورس اوراق بهادار شانگهای تصمیم خود را برای تعلیق فهرست اعلام کرد. این بلافاصله موج شوک را در سراسر بازارهای سرمایه جهانی ایجاد کرد زیرا سرمایه گذاران در تلاش برای درک معنای این تحول غیرمنتظره بودند. توقف IPO فقط یک روز قبل غیرعادی است، اما متوقف کردن بزرگترین IPO تا کنون موضوع دیگری است. Ant همچنین به سرعت فهرست دوگانه خود را در بورس اوراق بهادار هنگ کنگ به دلیل عدم قطعیت های جدید در عملکرد مالی آینده به دلیل تغییرات نظارتی آتی به حالت تعلیق درآورد. مشخص شد که محیط نظارتی برای صنعت مالی دیجیتال در آستانه تجربه یک تغییر دریایی است، اگرچه جزئیات هنوز اعلام نشده است. این توسعه خارقالعاده این واقعیت ناخوشایند را نشان میدهد که با وجود اینکه چین در حال حاضر رهبر جهانی در چندین حوزه تجاری صنعت مالی دیجیتال، مانند پرداخت تلفن همراه، سرمایهگذاری آنلاین و وامدهی دیجیتال است، چارچوب نظارتی آن هنوز به خوبی توسعه نیافته است. نکات کلیدی از تجربه چینی از نوآوری و مقررات مالی دیجیتال چیست؟ برای پرداختن به این سوال اصلی، موسسه مالی دیجیتال دانشگاه پکن و موسسه بروکینگز گروهی از کارشناسان چینی و آمریکایی را گرد هم آوردند تا توسعه مالی دیجیتال چین را به دقت تحلیل کنند و پیامدهای مهم سیاستی را ترسیم کنند. ابتدا، این کتاب وضعیت کنونی صنعت مالی دیجیتال چین را به تصویر میکشد و عوامل کلیدی موثر در رشد چشمگیر آن را توضیح میدهد. دوم، هم موفقیتهای تجاری مانند پرداخت موبایلی و هم شکستهایی مانند وامدهی همتا به همتا (P2P) را مستند میکند. سوم، به پیامدهای برخی از پیشرفتهای جدید، از جمله دیجیتالی کردن بانکهای تجاری و صدور ارز دیجیتال بانک مرکزی (CBDC)، برای چشماندازهای مالی داخلی و بینالمللی میپردازد. در نهایت، نقش سیاست نظارتی را در شکلگیری مسیر توسعه مالی دیجیتال در چین ارزیابی میکند و سعی میکند تا حدی را در مورد آنچه قرار است روشن کند. در این کتاب، مالی دیجیتال به کاربرد فناوری دیجیتال مانند اینترنت، کلان داده، هوش مصنوعی (AI) و محاسبات ابری در محصولات و فرآیندهای مالی اشاره دارد. هم شرکت های فناوری و هم مؤسسات مالی را که از فناوری برای بهبود خدمات مالی استفاده می کنند، پوشش می دهد. گاهی اوقات به این مشاغل فناوری مالی (fintech) یا مالی اینترنتی نیز گفته می شود. این کتاب ترجیح میدهد از اصطلاح مالی دیجیتال «متعادلتر» استفاده کند، زیرا در عمل، فینتک و مالی اینترنتی بیشتر بر مشارکت شرکتهای فناوری در خدمات مالی تمرکز دارند. یافته های اصلی این کتاب را می توان به شرح زیر خلاصه کرد. در طول دهه گذشته، صنعت مالی دیجیتال چین سرعت توسعه فوقالعادهای را تجربه کرد. در حالی که بیشتر مدلهای کسبوکار مالی دیجیتال در ابتدا در ایالات متحده یا بریتانیا راهاندازی شدند، چین اکنون در چندین زمینه، حداقل از نظر پایگاههای مشتری و حجم معاملات، پیشتاز است. بانک خلق چین (PBC) احتمالا اولین بانک مرکزی بزرگی خواهد بود که CBDC خود، e-CNY را منتشر می کند. توسعه سریع مالی دیجیتال در چین تا حد زیادی به شکاف های گسترده در بازارهای مالی سنتی نسبت داده می شود، جایی که اکثر خانوارهای کم درآمد (LIHs) و شرکت های کوچک و متوسط (SMEs) از نظر مالی ضعیف بودند. داستان اصلی مالی دیجیتال، استفاده از فناوری دیجیتال برای کمک به مدیریت ریسک است. بارزترین ویژگی بسیاری از کسب و کارهای مالی دیجیتال چینی، شمول مالی است.

On the evening of November 3, 2020, about thirty-six hours before the digital financial giant Ant Group’s planned initial public offering (IPO), the Shanghai Stock Exchange announced its decision to suspend the listing. This immediately sent shockwaves across the global capital markets as investors struggled to comprehend the meaning of this unexpected development. Stopping an IPO just one day before is unusual, but stopping the largest IPO ever is another matter altogether. Ant also quickly suspended its dual listing in the Hong Kong Stock Exchange, citing new uncertainties in future financial performance due to forthcoming regulatory change. It became clear that the regulatory environment for the digital financial industry was about to experience a sea change, although the details had yet to be announced. This extraordinary development illustrated the awkward fact that even though China is already a global leader in several business areas of the digital financial industry, such as mobile payment, online investment, and digital lending, its regulatory framework is not yet well developed. What are the key takeaways from the Chinese experience of digital financial innovation and regulation? To address this central question, Peking University’s Institute of Digital Finance and the Brookings Institution assembled a group of Chinese and American experts to carefully analyze China’s digital financial development and draw important policy implications. First, this book depicts the current state of China’s digital financial industry and explains the key factors contributing to its impressive rise. Second, it documents both business successes, such as mobile payment, and failures, such as peer-to-peer (P2P) lending. Third, it looks at the implications of some new developments, including digitization of commercial banks and issuance of the central bank digital currency (CBDC), for domestic and international financial landscapes. Finally, it assesses the role of the regulatory policy in the formation of the digital financial development trajectory in China and tries to shed some light on what is to come. In this book, digital finance refers to the application of digital technology, such as the internet, big data, artificial intelligence (AI), and cloud computing, to financial products and processes. It covers both technology companies and financial institutions applying technology to improve financial services. These businesses are sometimes also called financial technology (fintech) or internet finance. This book prefers to use the “more balanced” term digital finance as, in practice, both fintech and internet finance focus more on technology companies’ involvement in financial services. The main findings of this book may be summarized as follows. During the past decade, the Chinese digital financial industry experienced an extraordinary pace of development. While most digital financial business models were initially started in the United States or the United Kingdom, China now leads in several areas, at least in terms of customer bases and transaction volumes. The People’s Bank of China (PBC) will probably be the first major central bank to issue its own CBDC, e-CNY. The rapid digital financial development in China is, to a large extent, attributable to wide gaps in traditional financial markets, where most low-income households (LIHs) and small and medium-size enterprises (SMEs) were financially underserved. A central story of digital finance is the application of digital technology to assist in risk management. The most distinctive feature of many Chinese digital financial businesses is financial inclusion.

این کتاب را میتوانید بصورت رایگان از لینک زیر دانلود نمایید.

نظرات کاربران